Que es el renting?

/0 Comentarios/en Mundo financiero y tecnológico, Noticia actual /por Comunicaciónarticulo publicado por  reproducido EN ESTE SITIO por considerarlo de interes para los socios de CRECER

reproducido EN ESTE SITIO por considerarlo de interes para los socios de CRECER

ARTICULO ORIGINAL EN https://www.edufinet.com/inicio/nuevos-productos/renting/que-modalidades-de-renting-existen

Tipos de renting

-

- Renting total del bien: durante el alquiler amortiza la totalidad del valor del bien, por lo que la entidad de renting no tiene que establecer contratos de recompra por los proveedores y distribuidores.

- Renting apalancado: las cuotas satisfechas por el cliente no cubren la totalidad del importe del bien objeto de la operación, por lo que la entidad de renting debe establecer convenios con los proveedores y distribuidores garantizándose la recompra del material.

- Según la relación entidad de renting-proveedor-cliente:

- Renting de convenio: programa de alquiler de equipos, pactado con un proveedor o distribuidor de éstos, que incluye la operatoria, servicios y garantías que éste aporta.

-

- Renting de cliente: operaciones de renting planteadas directamente con el cliente, sin que exista acuerdo con los proveedores de los bienes.

¿Qué características presenta el renting?

-

Propiedad del bien: el cliente disfruta del bien en régimen de alquiler, no existiendo de forma estándar una opción de compra al final del contrato. Los bienes no se incorporan al inmovilizado ni se reflejan en el balance de la empresa.

-

Plazo: de 2 a 5 años, dependiendo del tipo de bien y de las necesidades del cliente.

-

Gestión: todas las gestiones, tanto administrativas como de mantenimiento, corren a cargo de la entidad de renting.

-

Sustitución: al ser un contrato de alquiler, los equipos pueden ser renovados o sustituidos a su finalización o bien, mediante acuerdos con la entidad de renting, puede prolongarse el período de alquiler.

-

Inversión: el equipo alquilado no se registra en el inmovilizado del cliente, ya que no puede considerarse una inversión.

-

Servicios: la cuota de alquiler incluye todos los servicios necesarios para el correcto funcionamiento del equipo mediante mantenimientos periódicos, servicios de reparación, sustitución en caso de avería prolongada o siniestro, etc.

-

Cuotas: aunque lo habitual es que las cuotas de arrendamiento se determinen fijas y constantes, pueden darse casos en los que se pacten con el cliente cuotas variables, crecientes o decrecientes.

-

Formalización: los contratos de renting suelen instrumentarse por escrito en una póliza intervenida por notario.

¿Qué ventajas tiene el renting?

-

Permite utilizar el bien sin realizar desembolso por la totalidad de la inversión.

-

Posibilidad de adaptarse mejor a la evolución tecnológica de los mercados.

-

El alquiler es un gasto fiscalmente deducible.

-

Libre elección del bien por el arrendatario, ya que tiene la facultad de elección del bien del que desea hacer uso.

¿Qué gastos puede llevar asociado el renting?

-

Comisión de apertura y comisión de estudio.

-

Comisión de modificación de condiciones y garantías, por reclamación de posiciones vencidas, por amortización total o parcial, domiciliación de los recibos en otra entidad financiera o por impagos en los recibos presentados en otra entidad.

-

Honorarios de notaría.

¿Qué diferencias y similitudes existen entre el renting y el leasing?

¿Qué son los neobancos?

/0 Comentarios/en Mundo financiero y tecnológico, Noticia antigua /por ComunicaciónArticulo reproducido de EmpresaActual

Por: EmpresaActual

La transformación digital en Europa, en concreto en Alemania y Reino Unido, ha generado nuevas entidades financieras que ofrecen intermediación bancaria 100% digital, los neobancos. Se basan en la filosofía fintech, o tecnología financiera, pero lo relevante es que las fintech no son entidades financieras al uso, sino que son intermediarios entre los bancos y los clientes.

Características

Los neobancos se han extendido rápidamente debido a los costos de estructura reducidos y a su implementación y crecimiento basados en la tecnología. La atención online y la información actualizada en tiempo real son parte de sus puntos fuertes para sus clientes potenciales, aquellas personas que no desean hacer trámites bancarios en las sucursales físicas de las entidades.

Con una plantilla reducida y servicios y funciones automatizados, estas entidades consiguen un ahorro de costos importante. De ello se benefician sus clientes, ya que no existe la necesidad del cobro de ciertas comisiones y ofrecen una mayor transparencia.

Tal como indicábamos en la introducción no todas estas entidades tienen licencia bancaria para su actividad. En realidad, pueden operar como una entidad de dinero electrónico (EDE) supervisada, o bien como una empresa privada que ofrece servicios financieros usando una EDE como intermediaria. Es por ello qué necesitan, para operar con normalidad, a los agentes bancarios.

Elementos clave

- Cualquier operación es online y la contratación de productos financieros es íntegramente digital.

- Los costos de mantenimiento son prácticamente inexistentes. La mayoría de los clientes no pagan comisiones.

- El hecho de no tener una red de sucursales físicas permite una disminución de costos que se traduce en una cartera de servicios y productos muy competitiva.

- En relación con sus clientes potenciales, los nativos digitales incorporados al mercado bancario valoran positivamente poder operar a través de los móviles, mediante sus apps intuitivas.

- Los usuarios tienen a su disposición la información financiera en tiempo real.

![]()

Neobancos vs. bancos online

Muchos bancos tradicionales ofrecen la opción de banca digital, pero un banco online y un neobanco no son lo mismo.

Los bancos online están pensados para operaciones a través de dispositivos con conexión a internet. En cambio, los neobancos están diseñados para operar desde un smartphone.

Los bancos online son bancos tradicionales pero los neobancos no lo son, ya que los primeros están regulados como entidades bancarias.

También existe una diferencia relevante: unos son instituciones de pago (neobancos) y otros, de crédito (bancos online).

Ventajas y desventajas

Ventajas

- El cliente tiene total control de sus finanzas a través de una aplicación móvil, logrando reducción de costes y de tiempo.

- Los precios son muy competitivos, incluso algunos servicios son gratuitos.

- La operativa digital ofrece muchas facilidades, olvidándonos del papeleo administrativo.

- Resultan muy útiles para operar en el extranjero, ya que incluyen operaciones multidivisa.

- Aceptan el uso de criptoactivos.

- Sus medidas tecnológicas de seguridad son de alta efectividad. Pueden incluir sistemas biométricos, verificación de doble factor, encriptación avanzada, etc.

Desventajas

- Los neobancos tienen una regulación menor que los bancos tradicionales, cosa que implica ciertas inseguridades para posibles clientes.

- La atención al cliente tiene posibilidades reducidas.

- No ofrecen la cartera integral de productos financieros que sí cubren los bancos

Las 10 tendencias que marcarán a la banca en 2022

/0 Comentarios/en Mundo financiero y tecnológico, Noticia actual /por Comunicaciónreproducido por considerarlo de interés

Artículo de Nicolás Deino, Director Ejecutivo para la Industria Financiera de Accenture Chile

Para la banca, el COVID-19 es un acontecimiento en tiempo real. Antes de la pandemia, los bancos estaban principalmente en modo reactivo. Sin embargo, el brote del virus les obligó a ser a ser proactivos y a cuestionar muchos supuestos sobre sus clientes, empleados e incluso su propósito.

En este contexto, hay 10 tendencias que están marcando a la banca este 2022.

La primera son las superapps. Hace veinte años, todo el mundo tenía un teléfono. Y una agenda. Y un iPod para la música. Y una cámara de fotos. Hoy, todos estos artículos viven en un solo dispositivo. Del mismo modo, antes había que ir a varios sitios web para encontrar las noticias, comunicarse con los amigos, reservar una cita médica o hacer una compra. Cada vez más, las superapps ofrecen todo eso y más en un solo lugar. La banca no es una excepción. Una amplia gama de servicios financieros se integra en estas grandes plataformas online, permitiendo una nueva forma de “comercio social”.

La segunda tendencia es la sustentabilidad. El 2022 será el año en que los bancos empiecen a desempeñar un papel decisivo en este tema. Muchos bancos se han comprometido a no emitir carbono en sus operaciones. Sin embargo, desempeñarán un papel mucho más importante al facilitar el financiamiento necesario para que el mundo detenga el cambio climático.

Nicolás Deino, Director Ejecutivo para la Industria Financiera de Accenture Chile, explicó que “Bank of America estima que el mundo deberá invertir 150 billones de dólares en los próximos 30 años para alcanzar las emisiones cero. Para cumplir con su rol en la sustentabilidad, los bancos deberán convertirse en empresas data driven, para obtener datos y crear mecanismos para medir con precisión el progreso en sus objetivos ESG y en los de sus clientes”.

La tercera tendencia es la innovación. Lo digital se ha convertido en una necesidad, pero ya no puede por sí sola impulsar el crecimiento de los ingresos o garantizar la diferenciación en la banca. Los bancos tienen que redescubrir su creatividad, formando una visión de la innovación en sus operaciones y ofertas. Y, sobre todo, trabajar con el ecosistema. Deino destacó que “convertirse en una empresa inherentemente innovadora exige un cambio fundamental en la cultura, la fuerza laboral y las prácticas de la mayoría de los bancos. Al impulsar un modelo Cloud First, obtendrán un impulso sin precedentes en su capacidad de innovar y responder con rapidez y agilidad”.

La cuarta tendencia es el giro de las comisiones. Este año, los bancos competirán cada vez más con un creciente grupo de fintechs y bancos digitales que ofrecen servicios gratuitos, libres de comisiones. Un ejemplo es el crédito “compre ahora, pague después” (BNPL). Además, muchas de las aplicaciones de los nuevos competidores digitales están diseñadas para ayudar a los clientes a gestionar mejor sus finanzas, evitando las penalizaciones y los intereses. La competencia y la transparencia de lo digital están empujando a los bancos a adoptar estas estrategias también. Deino destacó que “todos los bancos están sintiendo la creciente presión para estructurar y presentar sus comisiones de forma sencilla, clara y justa. Muchos están aprovechando la nube, la inteligencia artificial, el análisis de datos y otras tecnologías relacionadas para ofrecer asesoramiento personalizado a escala”.

La quinta tendencia es la digitalización y la confianza. Entre 2018 y 2020, la proporción de consumidores que tienen confianza plena en su banco para cuidar de su bienestar financiero a largo plazo se redujo del 43% al 29%, según un estudio reciente de Accenture. Al tiempo que se convertían en organizaciones digitales, muchos bancos dejaron de lado la parte humana de la tecnología. En 2022, los bancos se centrarán en volver a tener conversaciones significativas con sus clientes. Deino resaltó que “un conocimiento más profundo de las circunstancias financieras y emocionales de las personas, y la capacidad de predecir y responder a sus intenciones, ayudará a reconstruir la afinidad y la lealtad. La inteligencia artificial y data analytics ya están permitiendo a la banca predecir las demandas de las personas y responder con eficacia a ellas”.

La sexta tendencia son las monedas virtuales. El 2022 será el año en que las monedas digitales “madurarán”. Muchos de los principales actores -bancos centrales, bancos privados y stakeholders de la industria-, colaborarán entre sí este año, compartiendo datos, experiencias y opiniones, lo que impulsará el crecimiento de este mercado.

La séptima tendencia son las operaciones inteligentes. Nicolás Deino explicó que “el sector bancario se acerca a un cambio de paradigma a medida que la inteligencia artificial y el aprendizaje automático empiezan a superar las capacidades humanas en algunas tareas específicas. En 2022, la aplicación de estas tecnologías a una lista cada vez mayor de operaciones back-office deberían permitir a los bancos reimaginar sus negocios”.

La octava tendencia es la evolución de los medios de pago. Ha quedado claro que la próxima revolución en los pagos vendrá de las redes abiertas. En la última década, el sector de los pagos se ha revolucionado hasta el punto de que los consumidores dan por sentado que pueden pagar y recibir pagos en cualquier lugar y momento. Servicios como Square, PayPal, Alipay y Venmo han cambiado definitivamente el juego. Sin embargo, todas estas plataformas tienen algo en común entre sí, y con los bancos: operan en redes cerradas. Incluso Visa y Mastercard son, en cierto sentido, cerradas: Visa no acepta Mastercard y viceversa. Es probable que esto cambie a medida que las redes tiendan a abrirse e interactuar.

La novena tendencia son las fusiones y adquisiciones para el crecimiento. La mayoría de los bancos serán muy selectivos y centrarán su búsqueda de alianzas en bancos digitales que tengan la agilidad para pasar a la ofensiva.

Finalmente, está el talento. Hoy vivimos una grave escasez de talento de tecnología, ingeniería, datos y seguridad que necesitan los bancos para para hacer realidad sus aspiraciones digitales. Y la principal causa es que, mientras las personas valoran la libertad y la flexibilidad, mientras buscan sentirse valorados y respetados, cuando se incorporan a un banco se encuentran invariablemente con una estructura tradicional rígida y jerárquica. La cultura es un factor crítico, no sólo para para la retención, sino también para garantizar el crecimiento futuro.

Concluyó que “el mayor activo de los bancos este 2022 y en los próximos años será su capacidad para identificar oportunidades e innovar continuamente y, para ello, en el centro de todo deberá estar la data”.

Enfrentando la Era del Caos

/0 Comentarios/en Mundo financiero y tecnológico /por ComunicaciónArtículo reproducido por considerarlo de interés para los socios

Enfrentando la Era del Caos

Jamais Cascio, Miembro Distinguido, Instituto para el Futuro

@cascio

jcascio@affiliates.iftf.org

Estamos en una era de caos, una era que intensa, casi violentamente, rechaza la estructura. No es simple inestabilidad, es una realidad que parece resistirse activamente a los esfuerzos por comprender qué diablos está pasando. Este momento actual de caos político, desastres climáticos y pandemia global, y mucho más, demuestra vívidamente la necesidad de una forma de dar sentido al mundo, la necesidad de un nuevo método o herramienta para ver las formas que toma esta era de caos. . Los métodos que hemos desarrollado a lo largo de los años para reconocer y responder a las interrupciones comunes parecen cada vez más y dolorosamente inadecuados cuando el mundo parece estar desmoronándose. Es difícil ver el panorama general cuando todo insiste en colorear fuera de las líneas.

Siempre ha habido incertidumbre y complejidad en el mundo, y hemos ideado sistemas razonablemente efectivos para descifrar y adaptarnos a este desorden cotidiano. Desde instituciones de peso como la «ley» y la «religión» hasta normas y valores habituales, incluso modelos de negocios efímeros y estrategias políticas, gran parte de lo que pensamos que compone la «civilización» es, en última instancia, un conjunto de implementos culturales que nos permiten domesticar el cambio. . Si podemos hacer que los procesos disruptivos sean comprensibles, esperamos que tal vez podamos controlar sus peores implicaciones.

Una de las mejores formas que hemos tenido de enmarcar la dinámica familiar (aunque inquietante) del cambio es el concepto “VUCA”. VUCA es un acrónimo que significa volátil , incierto , complejo y ambiguo . El término ha demostrado ser un marco útil para dar sentido al mundo en las últimas décadas. Subraya la dificultad de tomar buenas decisiones en un paradigma de cambios frecuentes, a menudo discordantes y confusos, en tecnología y cultura.

El concepto de “VUCA” apareció en el trabajo del US Army War College a fines de la década de 1980, se extendió rápidamente a través del liderazgo militar en la década de 1990 y, a principios de la década de 2000, comenzó a aparecer en libros sobre estrategia empresarial. Es una frase inteligente, que ilustra el tipo de mundo que surgió de un entorno posterior a la Guerra Fría cada vez más interconectado y fuertemente digital. Para el nuevo siglo, la volatilidad, la incertidumbre, la complejidad y la ambigüedad se habían convertido en conceptos comunes entre las personas que trabajaban en estrategia y planificación.

Los tipos de herramientas que hemos creado para gestionar este nivel de cambio (pensamiento y escenarios futuros, simulaciones y modelos, sensores y transparencia) son mecanismos que nos permiten pensar y trabajar dentro de un entorno VUCA. Estas herramientas no nos dicen lo que sucederá, pero nos permiten comprender los parámetros de lo que podría suceder en un mundo volátil (incierto, etc.). Son metodologías construidas sobre la necesidad de crear una estructura para lo indefinido.

El concepto de VUCA es claro, sugerente y cada vez más obsoleto. Nos hemos rodeado tanto por un mundo de VUCA que parece menos una forma de distinguir diferencias importantes que una simple descripción de nuestra condición predeterminada. El uso de «VUCA» para describir la realidad proporciona una visión decreciente; declarar que una situación o un sistema es volátil o ambiguo no nos dice nada nuevo. Tomando prestado un concepto de la química, ha habido un cambio de fase en la naturaleza de nuestra realidad social (y política, cultural y tecnológica): ya no estamos burbujeando felizmente, la ebullición ha comenzado.

Con un nuevo paradigma necesitamos un nuevo lenguaje. Si dejamos de lado a VUCA como insuficiente, todavía necesitamos un marco que dé sentido no solo al mundo actual sino también a sus consecuencias en curso. Tal encuadre nos permitiría ilustrar la escala de las interrupciones, el caos , en curso, y permitiría considerar qué tipo de respuestas serían útiles. Idealmente, serviría como plataforma para explorar nuevas formas de estrategias de adaptación. Los escenarios, los modelos y la transparencia son identificadores útiles en un mundo VUCA; ¿Cuáles podrían ser las herramientas que nos permitirían entender el caos?

Como una forma de llegar a esa pregunta, considere BANI .

Un paralelo intencional de VUCA, BANI ( Frágil, ansioso, no lineal e incomprensible ) es un marco para articular las situaciones cada vez más comunes en las que la simple volatilidad o la complejidad son lentes insuficientes para comprender lo que está sucediendo. Situaciones en las que las condiciones no son simplemente inestables, son caóticas. En los que los resultados no son simplemente difíciles de prever, son completamente impredecibles. O, para usar el lenguaje particular de estos marcos, situaciones donde lo que sucede no es simplemente ambiguo , es incomprensible .

BANI es una forma de enmarcar y responder mejor al estado actual del mundo. Algunos de los cambios que vemos que suceden en nuestra política, nuestro medio ambiente, nuestra sociedad y nuestras tecnologías son familiares, estresantes a su manera, tal vez, pero de un tipo que hemos visto y tratado antes. Pero muchos de los trastornos que ahora están en marcha no son familiares, son sorprendentes y completamente desorientadores. Se manifiestan de maneras que no solo aumentan el estrés que experimentamos, sino que lo multiplican .

Profundicemos un poco en lo que significa cada una de las palabras en el marco BANI.

“B” es para Frágil .

Cuando algo es frágil, es susceptible a fallas repentinas y catastróficas. Las cosas que son frágiles parecen fuertes, incluso pueden ser fuertes, hasta que llegan a un punto de ruptura, entonces todo se desmorona. Los sistemas frágiles son sólidos hasta que dejan de serlo. La fragilidad es una fuerza ilusoria . Las cosas que son frágiles no son resilientes, a veces incluso anti -resistentes; pueden hacer que la resiliencia sea más difícil. Un sistema frágil en un mundo BANI puede estar indicando todo el tiempo que es bueno, es fuerte, es capaz de continuar, incluso cuando está al borde del colapso.

Los sistemas frágiles no fallan con gracia, se rompen. La fragilidad a menudo surge de los esfuerzos para maximizar la eficiencia, para exprimir hasta el último valor (dinero, energía, alimentos, trabajo) de un sistema. La fragilidad se puede encontrar en los monocultivos, donde cultivar un solo cultivo significa un rendimiento máximo, hasta que un insecto que solo afecta a una especie o cepa en particular destruye todo el campo. Vemos fragilidad en la «maldición de los recursos», cuando los países o regiones son ricos con un recurso natural útil, así que concéntrese completamente en su extracción… y luego ese recurso se vuelve funcionalmente inútil después de un cambio en la tecnología. La fragilidad surge de la dependencia de un único punto crítico de falla y de la falta de voluntad, o incapacidad, para dejar cualquier exceso de capacidad o holgura en el sistema.

Claramente, la fragilidad no es un desarrollo nuevo, pero en el pasado, las consecuencias de las fallas catastróficas (por ejemplo, la hambruna de la papa, la obsolescencia del guano) estaban más o menos limitadas regionalmente. En el mundo interconectado geopolítica, económica y tecnológicamente de hoy, un colapso catastrófico en un país puede causar un efecto dominó en todo el planeta (por ejemplo, la crisis de la deuda griega, la primavera árabe). Además, estamos viendo que la fragilidad se manifiesta de formas nuevas y sorprendentes. Pocos habrían visto la democracia como un sistema frágil, hasta que nos dimos cuenta de cuánto depende la democracia funcional de la responsabilidad por las falsedades intencionales.

¿Cuántos de los sistemas fundamentales de los que depende la supervivencia humana ahora pueden considerarse razonablemente como «frágiles»? ¿Redes de energía? ¿Comercio global? ¿Comida? Si la fragilidad proviene de la ausencia de un colchón para fallas, cualquier sistema que dependa de la producción máxima corre el riesgo de colapsar si esa producción cae. Debido a que nuestros sistemas centrales están interconectados con tanta frecuencia, es muy posible que la falla de un componente importante pueda conducir a una cascada de fallas. En un conjunto de sistemas estrechamente entrelazados, es peligroso que una sola pieza falle.

Desafortunadamente, es probable que pensar en ese tipo de cosas provoque bastante ansiedad.

Entonces, «A» es para inducir ansiedad o, más simplemente, Ansioso .

La ansiedad conlleva una sensación de impotencia, un temor de que hagamos lo que hagamos, siempre será algo incorrecto. En un mundo Ansioso, cada elección parece ser potencialmente desastrosa. Está estrechamente relacionado con la depresión y el miedo. Un mundo ansioso es aquel en el que estamos constantemente esperando que caiga el próximo zapato o, en un cliché más moderno, donde todos los días son viernes de F5, simplemente presionando la tecla de actualización para actualizar las noticias, para ver qué horror aparece. Siguiente. Por el contrario, podemos hacer todo lo posible para evitar cualquier fuente de noticias sobre el mundo.

La ansiedad puede conducir a la pasividad, porque no podemos tomar la decisión equivocada si no elegimos, ¿verdad? O puede manifestarse como desesperación, esa comprensión horrorizada de que perdimos la oportunidad de tomar una decisión crítica y no tendremos otra oportunidad. O ese horrible presentimiento de que existe una posibilidad muy real de que las personas de las que dependemos tomen una mala decisión que nos dejará a todos mucho peor que antes.

Nuestro entorno mediático parece perfectamente diseñado para aumentar la ansiedad. Nos estimula de una manera que provoca excitación y miedo. La presentación de la información en los medios se centra en lo inmediato sobre lo preciso. Estamos rodeados de lo que podríamos considerar como mala información, una amplia categoría de mal conocimiento que abarca información errónea, desinformación , engaños, exageraciones, pseudociencia, noticias falsas, noticias falsas falsas y más. La desinformación es la cristalización de lo que desencadena la ansiedad.

Algunos de nosotros podemos adaptarnos creando información errónea defensiva, envenenando el flujo de datos con falsedades intencionales sobre nosotros mismos, empeorando las cosas pero al menos manteniendo parte de ello bajo nuestro propio control. O nos adaptamos abrazando y elevando a las figuras carismáticas, u odiando y burlándonos de las figuras carismáticas, y viendo cada evento como un signo de una conspiración o de una contraconspiración. Saber que el mundo tiene amos secretos que controlan todas las cosas tiene un efecto notablemente calmante para muchos.

Muchos de nosotros nos adaptamos tomando una salida rápida. A nivel mundial, las tasas de suicidio están en aumento. Vemos que aumenta en frecuencia entre aquellos que descubren que las elecciones aparentemente buenas que han hecho a lo largo de los años en realidad estaban equivocadas, eran callejones sin salida o incluso eran malas. Personas honestas y trabajadoras que alguna vez se consideraron a sí mismas en control de las cosas, descubriendo que no, no lo son… y probablemente nunca lo fueron.

No necesariamente porque alguien o algo más tuviera realmente el control de las cosas, sino porque, para empezar, el control nunca fue posible.

En este espíritu, «N» es para No lineal .

En un mundo no lineal, la causa y el efecto aparentemente están desconectados o son desproporcionados. Tal vez otros sistemas interfieran u oscurezcan, o tal vez haya una histéresis oculta, enormes retrasos entre la causa visible y el efecto visible. En un mundo no lineal, los resultados de las acciones realizadas o no realizadas pueden terminar desequilibradas. Pequeñas decisiones terminan con enormes consecuencias, buenas o malas. O ponemos enormes cantidades de esfuerzo, empujando y empujando pero con poco que ver.

Estamos en medio de una crisis de no linealidad con COVID-19. La escala y el alcance de esta pandemia van mucho más allá de la experiencia cotidiana; la velocidad a la que se propagó la infección durante los primeros meses fue asombrosa. Aunque algunos lugares han tenido éxito en la reducción de la tasa de infección, el aumento de casos en todo el mundo aún tiende a ser exponencial.

El concepto de «aplanar la curva» es inherentemente una guerra contra la no linealidad.

La alteración del clima es otro problema no lineal. Vemos a nuestro alrededor, con creciente intensidad y frecuencia, ejemplos del mundo real de los impactos del cambio climático inducido por el calentamiento global… y apenas estamos un grado centígrado por encima de los niveles preindustriales.

Aquí hay algo que no mucha gente sabe: lo que estamos viendo ahora es principalmente el resultado de las emisiones de carbono durante las décadas de 1970 y 1980. Hay una inercia masiva en el sistema climático global y las consecuencias no se manifiestan de inmediato. Ese es el elemento «histérico» de nuestro clima: un largo retraso entre la causa y el efecto total.

Eso significa que incluso si hubiéramos apostado por los Protocolos de Kioto hace veinte años, probablemente todavía estaríamos viendo los tipos de caos climático que ahora están en marcha. Y significa que podríamos dejar de emitir emisiones de carbono en la atmósfera en este momento y aún veríamos un calentamiento adicional durante al menos otra generación, y temperaturas altas continuas durante siglos. El cerebro humano simplemente no evolucionó para pensar a esta escala.

El COVID-19 y el clima del planeta no son los únicos ejemplos. La no linealidad, especialmente en forma de causa y efecto desproporcionados, es claramente visible en el mundo de la política, especialmente en la política internacional. ¿Cuánto costó el hackeo ruso a las elecciones estadounidenses de 2016, en comparación con el impacto que tuvo en el mundo? O, de manera más amplia, podemos entender el terrorismo como una guerra no lineal, en términos del dinero y el esfuerzo necesarios para llevarla a cabo versus el dinero y el esfuerzo gastados para detectarlo, prevenirlo y/o vengarlo.

Lo vemos en la economía, desde la rápida difusión de la financiarización y la creación de nuevos instrumentos financieros hasta los sistemas de comercio algorítmicos hipercinéticos. Las demandas de un crecimiento incesante y cada vez mayor son, en última instancia, una demanda de no linealidad.

Lo más importante es que la no linealidad es omnipresente en los sistemas biológicos. El crecimiento y el colapso de las poblaciones, la efectividad de la vacunación, el comportamiento de los enjambres y, como se señaló, la propagación de pandemias, todos estos tienen un aspecto fuertemente no lineal. Desde el exterior, son fascinantes de ver; desde dentro, son asombrosos de experimentar, como ahora estamos descubriendo.

Y a veces, son imposibles de entender. Así que «I» es para Incomprensible .

Somos testigos de eventos y decisiones que parecen ilógicos o sin sentido, ya sea porque los orígenes son demasiado lejanos, demasiado indescriptibles o simplemente demasiado absurdos. «¿Por qué hicieron eso?» «¿Cómo pasó eso?» Tratamos de encontrar respuestas, pero las respuestas no tienen sentido . Además, la información adicional no es garantía de una mejor comprensión. Más datos, incluso big data, pueden ser contraproducentes, ya que abruman nuestra capacidad de comprender el mundo y dificultan distinguir el ruido de la señal. La incomprensibilidad es, en efecto, el estado final de la «sobrecarga de información».

Una forma en que se manifiesta es con sistemas y procesos que parecen estar rotos, pero aún funcionan, o no funcionan sin ninguna lógica o razón aparente. Es un cliché de los programadores encontrar software que solo funciona cuando una línea particular no funcional y aparentemente no relacionada permanece en el código. Sáquelo, el programa falla o no compila. Déjalo, aunque parece que no hace nada, y el programa funciona. ¿Por qué? Incomprensible.

La incomprensibilidad parece ser intrínseca al tipo de sistemas de inteligencia artificial/aprendizaje automático que estamos comenzando a construir. A medida que nuestras IA se vuelven más complicadas, aprenden más, hacen más, más difícil se vuelve comprender con precisión cómo toman sus decisiones. Los programadores saben que hay una red de lógica en funcionamiento, pero les resulta difícil averiguar con precisión cómo se forma esa red. No podemos simplemente ignorarlo; Las regulaciones, como las de la Unión Europea, requieren cada vez más que los usuarios de sistemas algorítmicos puedan explicar cómo y por qué estos sistemas llegaron a sus conclusiones.

Esto no es solo un acertijo tecnológico. A medida que el software de IA se integra cada vez más en nuestra vida diaria, debemos prestar mucha atención a las formas en que los algoritmos complejos pueden conducir a resultados racistas, sexistas y sesgados. El código que aprende de nosotros puede aprender más que las lecciones y reglas previstas.

Además, ¿cómo entendemos los sistemas en los que los comportamientos complejos se ejecutan casi sin problemas, mientras que las funciones simples fallan al azar? ¿Por qué un sistema autónomo de autoconducción que puede cruzar el país por sí mismo también podría estrellarse contra una pared mientras simplemente sale de un garaje en reversa? ¿Por qué un sistema de aprendizaje encargado de generar rostros humanos realistas ocasionalmente puede producir algo absolutamente monstruoso? Se puede decir que este tipo de cosas también suceden con las personas, pero ya sabíamos que los cerebros humanos se encuentran en el reino de lo incomprensible.

Pero esa declaración sugiere un punto importante: incomprensible ahora no significa incomprensible para siempre. Ciertamente, hay dinámicas que permanecen envueltas en un misterio que eventualmente descubriremos. Sin embargo, puede significar que los aproximadamente 1.400 gramos de carne incomprensible en nuestros cráneos podrían necesitar cooperar con un trozo de silicio igualmente incomprensible.

…

«El final está cerca.»

Una figura de dibujos animados que sostiene un letrero con túnica y barba parece menos divertida en estos días. Es fácil burlarse del pensamiento apocalíptico cuando tal posibilidad parece remota. Cuando nos enfrentamos a la inmensidad del desastre climático o una pandemia global, o inserte aquí su escenario preferido del fin del mundo, un profeta de la fatalidad en la acera se siente más como una confirmación que como una provocación.

Una parte considerable de los que trabajamos en el campo de imaginar el futuro a menudo luchamos con lo que podríamos llamar un «impulso escatológico», una dificultad para ver nuestro mundo en algo que no sea un marco apocalíptico. No es porque lo queramos así, sino porque otros encuadres parecen inadecuados o falsos. El peligro de este impulso es que fácilmente puede convertirse en un desencadenante de la rendición, un rebufo hacia la desesperación. Tal peligro no se limita a los futuristas; para tantos en todo el mundo, las cosas son demasiado extrañas, demasiado fuera de control, demasiado inmensas y demasiado frágiles como para siquiera comenzar a imaginar respuestas apropiadas.

No tiene que ser así. El marco BANI ofrece una lente a través de la cual ver y estructurar lo que está sucediendo en el mundo. Al menos a nivel superficial, los componentes del acrónimo podrían incluso insinuar oportunidades de respuesta:fragilidadpodría ser cumplido porResilienciayflojo;ansiedadpuede ser aliviado porempatíayconsciencia;no linealidadnecesitaríacontextoyflexibilidad;incomprensibilidadpregunta portransparenciayintuición. Estas bien pueden ser más reacciones que soluciones, pero sugieren la posibilidad de que se puedan encontrar respuestas.

Tal vez sea suficiente que BANI le dé nombre al pavor que nos roe a muchos de nosotros en este momento, que reconozca que no somos solo nosotros, no solo este lugar, no solo este fugaz tiempo. BANI hace la declaración de que lo que estamos viendo no es una aberración temporal, es una nueva fase. Hemos pasado del agua al vapor.

Algo masivo y potencialmente abrumador está sucediendo. Todos nuestros sistemas, desde las redes globales de comercio e información hasta las conexiones personales que tenemos con nuestros amigos, familiares y colegas, todos estos sistemas están cambiando, tendrán que cambiar. Fundamentalmente. Minuciosamente. Dolorosamente, a veces. Es algo que puede necesitar un nuevo lenguaje para describir. Es algo que definitivamente requerirá una nueva forma de pensar para explorar.

El entorno BANI

/0 Comentarios/en Mundo financiero y tecnológico /por ComunicaciónArticulo reproducido perteneciente a la empresa Michael Page, por encontrarlo de interés para conocimiento de los socios

El liderazgo de hoy, por Jaime Asnai González

Después de años escuchando hablar de los entornos VUCA, caracterizados por su volatilidad, incertidumbre, complejidad y ambigüedad; con la llegada de la pandemia del Covid-19 los expertos consideran que este concepto ya no define nuestra realidad y han pasado a hablar de entornos BANI. Pero, ¿en qué consiste un entorno BANI? Sus siglas hacen referencia a un mundo quebradizo (brittle), ansioso (anxious), no lineal (non-linear) e incomprensible (incomprehensible).

Los entornos BANI añaden complejidad al reto que supone ya de por sí el liderazgo y requieren de grandes dosis de resiliencia, aceptación, empatía o intuición para moverse en ellos con éxito. ¿Sabes cuáles son los aspectos que las compañías valoran más en los líderes en este entorno?

Empatía, la habilidad que marca la diferencia

Si hay una habilidad que se ha convertido en clave durante los últimos meses esta es la empatía. A pesar de la dificultad del contexto, la disposición de los líderes a escuchar y a ofrecer ayuda aumenta el bienestar y la productividad de los empleados, acelerando la resolución de problemas, mejorando el compromiso y el rendimiento.

El liderazgo empático es la base para desarrollar una cultura organizacional sana y construir relaciones de trabajo más productivas. Este tipo de liderazgo responde a la idea de que preocuparse por los resultados de negocio y por el bienestar de las personas no son aspectos excluyentes, sino complementarios.

Líderes capaces de traspasar pantallas

¿Cuál es la base del liderazgo en remoto? La clave reside en cambiar el foco del proceso hacia los resultados. Tras meses de improvisación por la obligación de implantar el teletrabajo de forma repentina, las empresas ya buscan aquellos líderes con capacidad de gestionar con éxito equipos remotos.

Una vez demostrado que simplemente imitar los procesos de oficina en formato virtual no crea una cultura de trabajo a distancia, los líderes se enfrentan al reto de mantener a los equipos motivados, positivos y conectados en un nuevo ambiente; y para ello deben dominar nuevos lenguajes y estilos de comunicación. Un estilo de comunicación cercano y motivador, que ofrezca el mensaje correcto con el nivel justo de expectativas y presión, sería el ideal a conseguir.

¿Qué otros aspectos revela a una empresa la gestión eficiente de equipos en remoto? Se trata de un buen indicador para medir la capacidad del líder para dirigir equipos internacionales en culturas y entornos diversos.

Una guía hacia la sostenibilidad

La sostenibilidad no sólo se ha convertido en un propósito social para las compañías, sino en una forma de hacer negocios de manera rentable. Durante 2020, a raíz de la paralización total de muchos países por la pandemia del Covid y el efecto positivo que esto tuvo en el medio ambiente, se ha puesto aún más el foco en la necesidad de hacer un esfuerzo desde las organizaciones para proteger el entorno.

La sostenibilidad se convierte así en un compromiso para construir planes de negocio sólidos y a prueba de futuro y este compromiso debe estar presente en sus políticas, procesos y contratación de talento. Esto quiere decir que todas aquellas compañías que se encuentren en su camino hacia la sostenibilidad buscarán también directivos que compartan estos mismos valores y sean capaces de integrarlos dentro de la visión de la compañía.

Video sobre entorno BANI propiedad de ESAN Graduate School of Business en su programa de MBA

Clase dictada por Eddy Morris sobre Management 4.0 Liderando en entornos BANI reprodicida en este enlace por considerarlo de interés para los socios de la cámara

Los siete retos de la inteligencia artificial en el entorno empresarial

/0 Comentarios/en Mundo financiero y tecnológico, Noticia actual /por ComunicaciónTrascripción del articulo de la Revista Harvard Deusto Noviembre 2021 por considerarlo de interés

Ernest Solé – Susana Domingo

Business Review (Núm. 316) · TIC · Noviembre 2021

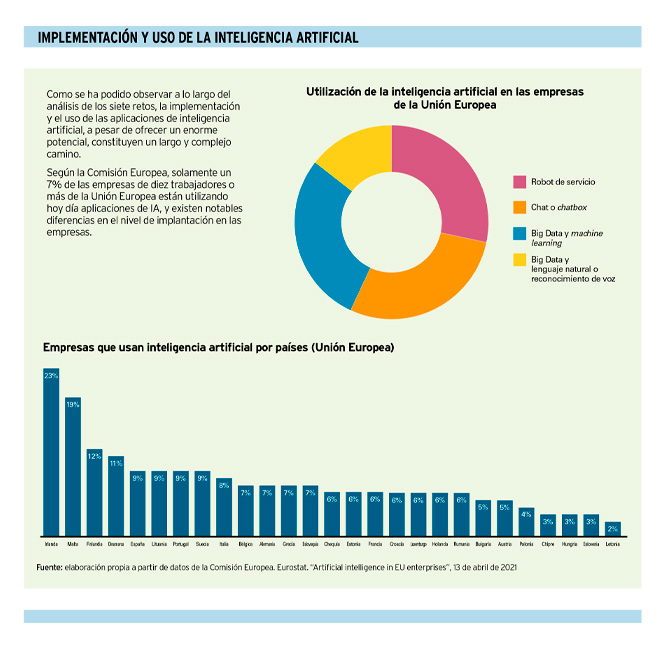

La utilización de la inteligencia artificial en las empresas ha empezado a cobrar fuerza hace poco. Uno de los motivos es que son muchos los desafíos a la hora de emplear esta tecnología de forma exitosa: contar con una buena arquitectura de información, establecer una estrategia coherente, encontrar la tecnología óptima, la incerteza de no saber cómo funciona exactamente cada proceso o el rechazo que provoca en algunas personas son algunos ejemplos.

La implementación y el uso de aplicaciones de inteligencia artificial en las empresas, a pesar de ofrecer un enorme potencial, tienen por delante un largo y complejo camino que recorrer. ¿Cuáles son los principales desafíos a los que se debe hacer frente?

En 1954, en plena Guerra Fría, IBM desarrolló su primer traductor automático ruso-inglés. Este sistema pionero tenía algunas limitaciones: operaba con solamente seis reglas gramaticales y un diccionario de doscientas cincuenta palabras. A pesar de ello, logró traducir sesenta frases. Dos años más tarde, el equipo de investigadores de Stanford liderado por John McCarthy enfrentó una máquina a dos campeones de ajedrez rusos, perdiendo dos partidas, pero empatando otras dos. Fue este equipo, precisamente, el que acuñó la expresión inteligencia artificial, que definió como “la ciencia e ingeniería de hacer máquinas inteligentes, especialmente programas inteligentes”.

¿Programas inteligentes? ¿Estamos hablando, sencillamente, de un tipo de software más avanzado? Una de las posibles respuestas a esta pregunta, según el investigador de la Universidad de Aalto Antti Ajanki, es que, en el entorno de los programas informáticos, los programadores automatizan tareas escribiendo programas, mientras que, en el entorno de la inteligencia artificial, es la computadora la que escribe el programa que se ajusta a los datos disponibles. Esta última afirmación puede parecer exagerada; la aplicación de inteligencia artificial no escribe el programa desde cero, puesto que ha sido desarrollada por un programador, pero lo que sí hace es aprender patrones de modo autónomo, en función de datos que recibe y procesa.

La inteligencia artificial en las empresas

La inteligencia artificial aporta un gran valor a aquellas compañías que la utilizan de forma apropiada, incrementando la eficiencia y la calidad de sus operaciones, de una forma que implica cambios radicales en la gestión empresarial en todas sus áreas: logística, operaciones, marketing, ventas, finanzas, etc. Algunos consideran que esta es una tecnología disruptiva, por la forma en la que está influyendo y cambiando un gran número de actividades empresariales, institucionales, científicas, tecnológicas y personales.

Si McCarthy habló de inteligencia artificial por primera vez hace sesenta y cinco años, debe haber alguna razón por la que esta tecnología no haya irrumpido con fuerza hasta hace relativamente poco tiempo. El motivo, entre otros, lo podemos encontrar en el hecho de que las aplicaciones de inteligencia artificial son más eficaces cuanto mayor es la cantidad y mejor la calidad de datos a procesar. El continuo incremento de la potencia de procesamiento de los ordenadores, la generalización del uso de Internet, la creación de una gran cantidad de bases de datos y el acceso a ellas han permitido los impresionantes avances de estas aplicaciones en los últimos años. Aun así, las empresas que deseen implementar la inteligencia artificial en su día a día, se enfrentan a varios retos.

Primer reto: Arquitectura de Información (AI)

Basura dentro, basura fuera. Este es un mantra habitual en la industria de la inteligencia artificial, que sugiere que unos datos de mala calidad, tras ser procesados por una aplicación de inteligencia artificial, ofrecen un resultado de mala calidad. Cantidad y calidad no van de la mano, más bien están reñidas. Por lo tanto, un primer reto al que enfrentarse en el uso de datos es que, además de obtenerlos en cantidad suficiente, estos sean de calidad también suficiente. Otra dificultad a la que puede enfrentarse la empresa a la hora de utilizar los datos es el hecho de que, frecuentemente, la información de la empresa está almacenada en silos, es decir, en repositorios de datos separados y no interconectados ni compatibles, y no está, por tanto, preparada para ser procesada por una aplicación de inteligencia artificial.

A todo ello, no se puede explotar eficazmente una aplicación de inteligencia artificial (IA) sin contar con una buena arquitectura de información (AI). Dicho de otro modo, no hay buena IA sin una adecuada AI.

Este concepto de “arquitectura de información” queda muy bien explicado en el método desarrollado por el vicepresidente sénior de IBM Rob Thomas, denominado escalera de inteligencia artificial. En base a este método, es necesario modelar el conjunto de datos disponibles en una plataforma única y pasar sucesivamente por los cuatro escalones de la escalera:

1) Recoger datos, haciéndolos simples y accesibles.

2) Organizar los datos para crear las bases analíticas, listas para ser procesadas.

3) Analizar los datos para comprobar su veracidad y transparencia. Los datos deben ser correctos y, a ser posible, sin sesgos.

4) Desplegar las aplicaciones de AI en la empresa.

Es frecuente que una empresa joven carezca de una base de datos con la que utilizar una aplicación de IA. Lo mismo puede ocurrir con una compañía no tan joven, pero aún de reducido tamaño, o con empresas más veteranas y de mayor dimensión, por el simple hecho de que nadie en ellas se haya ocupado de recoger metódicamente datos de su actividad y su mercado, entre otros. Estas posibles situaciones de escasez de datos impiden utilizar una aplicación de IA, pero, afortunadamente, para cada problema hay una solución: las empresas pueden comprar bases de datos de otras compañías y organizaciones (naturalmente, en función del marco legal aplicable, que en Europa es desfavorable en comparación con Estados Unidos). De hecho, existen empresas que actúan como intermediarias entre agentes que desean comprar o intercambiar datos.

Una cuestión citada en el tercer escalón de la escalera de inteligencia artificial –y controvertida– en relación a los datos es la presencia de sesgos, que puede generar resultados humana y socialmente injustos, como se ha podido comprobar en diversas ocasiones. Es fácil culpar a la IA por ello, pero la culpa no es de la herramienta, sino de quien le da el peor uso. Si alimentamos una aplicación de IA con datos que contienen sesgos, el resultado será sesgado. No obstante, frecuentemente, el sesgo es difícil de prevenir, y suele detectarse después de procesar millones de datos. En este aspecto, hay que reconocer que nuestra sociedad presenta sesgos indeseables, que quedan reflejados en los datos con los que alimentamos las aplicaciones de IA. Somos conscientes de ellos, los criticamos…, pero ahí están. Por ello, hay que ser muy cuidadosos con la información y, aun así, analizar los resultados de su proceso, por si hay que rectificarlos.

Existen numerosos casos en los que los resultados de las aplicaciones de IA presentan sesgos indeseables. La científica canadiense Joy Buolamwini, del MIT Media Lab, mientras preparaba un trabajo de investigación, descubrió que su rostro, de piel oscura, no era reconocido por una aplicación de IA de reconocimiento facial. Para seguir trabajando con ella, debía utilizar una máscara blanca. Analizó la aplicación para hallar qué era lo que fallaba, y descubrió que había sido “entrenada” con un gran número de imágenes de rostros de personas de piel clara. Los desarrolladores de la misma, en su mayoría hombres de piel clara, obviaron alimentar la aplicación con imágenes de personas con otros tonos de piel, además de incluir, por cierto, también una menor proporción de rostros de mujer. Esta discriminación –basura dentro– ocasionó un resultado sesgado –basura fuera–, tratándose de un ejemplo de total ausencia de rigor y sentido de la justicia en su desarrollo.

En otros casos, el sesgo puede no ser tan flagrante y aún persistir, a pesar de que se ponga mucha atención en evitarlo. Por ejemplo, la empresa norteamericana Pymetrics ofrece a las organizaciones unos videojuegos impulsados por IA para ser utilizados en sus procesos de selección de personal. Una de las versiones de esta aplicación ofrece como opción elegir entre juegos diseñados para personas con daltonismo, TDAH o dislexia, puesto que la legislación norteamericana prohíbe la discriminación por discapacidad o trastornos concretos en estos procesos. Ante ello, el “jugador” que presente una de estas afecciones, comprensiblemente dudará entre seleccionar o no la opción correspondiente. Si la selecciona, quedará clasificado como tal. Si no la selecciona, obtendrá, previsiblemente, un peor resultado en el uso del videojuego. ¿Como evitar este sesgo tan potencialmente perjudicial para el candidato? Pymetrics afirma que, para impedir discriminaciones, no informa a la empresa de los casos en que se ha seleccionado una de estas tres adaptaciones, sino que solamente comunica la puntuación obtenida con el videojuego. A pesar de ello, las dudas acerca del justo funcionamiento de esta herramienta pueden, lógicamente, persistir.

Finalmente, el sesgo puede ser consecuencia de no haber usado una variedad y cantidad de datos suficientes. Supongamos que se quiere utilizar una aplicación de IA para analizar la incidencia de plagas en cultivos de una variedad de cereal determinada. Para ello, se toman datos relativos a la altitud del terreno sobre el nivel del mar, la composición química del suelo, las temperaturas y la pluviosidad registradas, así como los abonos y plaguicidas empleados. Pero se obvia tomar datos acerca de la humedad ambiental, la dirección y fuerza del viento y los fenómenos meteorológicos extremos. Además, los datos tomados pertenecen a pocas explotaciones. Seguramente, el resultado obtenido será sesgado, al no haberse tenido en cuenta factores que pueden incidir en la presencia de plagas, y al no contar con una cantidad de datos sobre explotaciones suficientemente representativa de la realidad.

Segundo reto: implantación

Abrir cien millones de melones al mismo tiempo, verificar cuántos están buenos y cuántos no y por qué, puede no ser la mejor idea. Una empresa que consiga contar con una buena arquitectura de información puede tener la tentación de comenzar a aplicar la IA haciendo un uso exhaustivo de los datos disponibles, con el fin de obtener un ambicioso conjunto de resultados en diversos aspectos del negocio. Pero esta puede no ser la mejor idea, puesto que, en primer lugar, una buena arquitectura de información no es una perfecta arquitectura de información. Los datos no son 100% fiables, y, aun tras haber dedicado mucho tiempo y recursos a depurarlos, siempre puede haber errores y sesgos imprevistos, como se ha comentado. Por ello, no puede esperarse un perfecto funcionamiento de las aplicaciones de IA desde el primer momento. Hasta que no se hayan abierto y analizado unos cuantos “melones”, no se va a conocer el potencial que ofrecen los datos y las aplicaciones. Es mucho más recomendable, por tanto, comenzar con una aplicación y una cantidad limitada de información, observar y analizar el resultado obtenido e ir afinando y corrigiendo errores en base a ello. Y, cada vez que se consiga que una aplicación funcione correctamente con una cantidad determinada de datos, es aconsejable incrementar, de forma paulatina, la cantidad y variedad de datos y aplicaciones.

Una empresa que actualmente no esté usando ninguna aplicación de IA no tiene por qué sentir que hay un abismo entre ella y esta tecnología; ni siquiera por el hecho de tratarse, si es el caso, de una pequeña o mediana empresa. Podría pensarse que, para optar por el uso de IA en una empresa, es necesario acometer una gran inversión en software y hardware, así como contratar personal especializado y caro, y que todo ello no está al alcance de muchos, pero no es así necesariamente. Numerosos equipos de científicos y programadores, así como empresas tecnológicas, ofrecen soluciones y aplicaciones de IA mediante licencia, y la capacidad de procesamiento que no tengan los equipos de la compañía puede ser arrendada en la nube, a un coste razonable y adaptable a las necesidades de cada momento.

Tercer reto: incremento de productividad

Pasar de traducir unas cuantas frases del ruso al inglés (IBM, 1954) a traducir Guerra y paz, de Tolstói, en tres segundos (Microsoft, 2017) ha costado algo más de seis décadas. Y los traductores automáticos no obtienen todavía resultados impecables. Elon Musk declaró que sus nuevas megafactorías no tendrían operarios, confiando en que las tecnologías de IA y robótica se lo permitirían. Pero, un tiempo después, tuvo que admitir que el factor humano todavía es necesario y trabajará brazo (humano) con brazo (robótico), por lo menos en el corto y medio plazo. Y es que, a menudo, aquellas a las que denominamos “nuevas tecnologías” no son tan nuevas en el momento de alcanzar su uso generalizado. Tampoco su aplicación en las actividades empresariales genera inmediatamente un crecimiento de productividad espectacular. Según David Rotman, editor de MIT Technology Review, este crecimiento ha sido más bien decepcionante en los últimos veinte años, considerando el impresionante desarrollo de nuevas tecnologías que se ha registrado en el período1. El profesor de Stanford Erik Brynjolfsson describe este hecho como “la paradoja de la productividad”, sugiriendo que la simple aplicación de una nueva tecnología no garantiza un incremento de productividad. No obstante, Brynjolfsson reconoce que, posiblemente, esta tecnología no ha sido suficientemente aplicada como para generar un incremento de productividad notable, que espera que sí se produzca en los próximos años.

A veces es necesaria una crisis para ponerse las pilas. Buen ejemplo de ello es el rápido desarrollo de varias vacunas para la COVID-19 por parte de diferentes laboratorios biotecnológicos y farmacéuticos. Otro ejemplo es la adopción generalizada de herramientas para reuniones remotas que se ha producido durante la pandemia, que reducen desplazamientos y necesidad de espacio físico. Otro caso, más modesto y relativo a una tecnología de IA aún en desarrollo, lo encarna Abzu, con su aplicación de IA que identifica relaciones entre fuentes de datos, permitiendo efectuar predicciones precisas para acelerar el proceso de desarrollo de nuevos medicamentos.

Estos tres ejemplos sugieren que lo conveniente es afinar cuál es la tecnología óptima aplicable a cada objetivo de la empresa, buscando un resultado que conduzca eficazmente a un incremento de la productividad. Aunque esto puede no ser suficiente: como afirma Marianne Bellotti (U.S. Digital Service), en numerosas ocasiones, los procesos de toma de decisiones se apoyan menos en un análisis objetivo de los datos que en el resultado de una negociación entre las personas implicadas en ellos, que tienen diferentes prioridades y muestran distintos niveles de tolerancia al riesgo. Naturalmente, el factor humano no cede todo su protagonismo a la IA, al menos, por ahora.

Cuarto reto: La Paradoja de Polanyi o el problema de la Caja Negra

Brian Subirana, director de Inteligencia Artificial del Massachusetts Institute of Technology (MIT), explicaba en 2019 que, cuando su equipo desarrollaba una aplicación de IA, esta requería mucha actividad de prueba y error hasta conseguir que funcionara razonablemente bien; hasta el punto de que, una vez se obtenía ese buen funcionamiento, el equipo no podía explicar “por qué ahora funciona, y antes no lo hacía”. La paradoja de Polanyi2 se refiere a que los humanos somos capaces de hacer cosas que no sabemos explicar. El saxofonista que ejecuta una maravillosa improvisación; el futbolista que, regateando de forma increíble a cinco defensas, completa su proeza marcando un gol; el conductor que cambia de carril en la autopista porque adivina que el camionero que va por su derecha va a hacerlo sin usar el intermitente… Son habilidades que se adquieren con la práctica, y no a partir de un aprendizaje metódico o unas instrucciones muy concretas, y que no son fácilmente explicables a posteriori.

En el ámbito de la IA, este fenómeno recibe el apelativo de caja negra: algunas aplicaciones de IA aprenden en base a los datos que se les proporciona, toman sus conclusiones y ofrecen sus resultados, sin explicar cómo lo han hecho. Y ello puede representar algunos problemas para la compañía que toma y ejecuta decisiones basadas en el uso de aplicaciones de IA. Porque, en el mundo empresarial, así como en otros entornos, el rendimiento de cuentas es algo esencial. En algunas situaciones, especialmente en aquellas en las que algo ha salido mal, puede resultar muy comprometido pretender explicar que tal decisión fue aconsejada –o incluso, tomada– por una aplicación de IA en base a… algo desconocido. La red social china Tencent tuvo que retirar un chatbot en 2017, denominado BabyQ y desarrollado por Turing Robot, porque respondía con un seco “no” a la pregunta ¿te gusta el Partido Comunista Chino? Curiosidades aparte, especialmente en las actividades reguladas (banca, seguros, energía y otras), el fenómeno caja negra puede ser especialmente problemático, por razones obvias.

Pero este fenómeno también tiene su parte buena: nos recuerda que la IA no ha venido para sustituir al factor humano, sino para apoyarlo, y que este sigue siendo esencial en la toma de decisiones, su ejecución y el seguimiento de sus resultados. Aun así, algunos científicos y corporaciones tecnológicas (entre ellas, Google) están desplegando la denominada inteligencia artificial explicable (explanaible AI). En el caso de Google, los desarrolladores crearon una herramienta de este tipo (y la están ofreciendo actualmente a terceros) porque querían saber, una vez funcionaba, cómo lo hacían las aplicaciones de IA que desarrollaban y utilizaban en sus motores de búsqueda y en sus sistemas operativos para dispositivos móviles.

Quinto reto: nivel de desarrollo de las tecnologías de inteligencia artificial

No todas las tecnologías de IA han adquirido el nivel de desarrollo idóneo: las confusiones fatales de las aplicaciones de reconocimiento de imágenes de los coches autónomos, los asistentes de voz que dan respuestas políticamente incorrectas o el funcionamiento poco satisfactorio de buscadores y chatbots lo ilustran.

Aun así, muchas empresas desearían poder utilizar plenamente aplicaciones de reconocimiento de voz y de texto, asistentes virtuales, sistemas de reconocimiento de imágenes y otras herramientas para relacionarse con sus clientes, a la hora de realizar gestiones de información, asesoramiento, entregas y devoluciones, servicios posventa…, liberando a personal de estas tareas. Pero, para buena parte de estas funciones, estas aplicaciones, que funcionan con datos semiestructurados o no estructurados (imágenes, texto, comunicación oral), no ofrecen todavía un grado de fiabilidad suficiente. Esto puede ser comprobado frecuentemente al realizar preguntas al asistente de un teléfono inteligente y constatar que, en numerosas ocasiones, no comprende bien lo que se le está pidiendo. Por ello, las empresas deben ser muy prudentes en el uso de este tipo de aplicaciones, que pueden llevar a errores, quejas, reclamaciones e insatisfacción de los clientes.

Este funcionamiento imperfecto de las aplicaciones de IA, especialmente aquellas que trabajan con datos no estructurados, afecta no solamente a las empresas, sino también a actividades muy sensibles, como, por ejemplo, las funciones policiales. Como recogía una noticia de The New York Times3, en 2020 tuvo lugar la detención de un ciudadano norteamericano, Robert Williams, cuya orden fue activada erróneamente por una aplicación de reconocimiento de imágenes.

Contrariamente, las aplicaciones de IA que se basan en datos estructurados (datos numéricos bien organizados en una base) tienen un funcionamiento mucho mejor.

Algunas personas tienen la percepción de que las aplicaciones de IA son sustitutivas del talento humano; pero, al menos por ahora, no es así. Y no solamente por los errores que estas aplicaciones cometen. El escritor, editor y fotógrafo Kevin Kelly explica que la biología no es fácilmente replicable, y que la forma en la que pensamos los humanos es distinta a la forma en la que opera una aplicación de IA, del mismo modo que la forma en la que vuela un avión es diferente a la forma en la que lo hace un pájaro. Por lo tanto, la IA no puede sustituir al humano, sino que lo que hace es aumentar sus capacidades.

Sexto reto: rechazo social y laboral

Un fabricante de la ciudad inglesa de Huddersfield recibió en 1812 una carta firmada por un tal Ned Ludd, que le decía: “Hemos sabido que usted es el propietario de estas detestables máquinas de hilar, y mis hombres me han solicitado que le advierta de que tiene que destruirlas (…)”. El falso firmante de esta carta dio nombre al movimiento ludista, que rechazaba la sustitución de mano de obra humana por máquinas, y que protagonizó actividades violentas en el siglo XIV. La IA no genera un rechazo tan violento, sino, en todo caso, críticas, algo de prevención e incluso algún temor. El mismo Elon Musk afirmó en 2018 que la IA es más peligrosa que el armamento nuclear. En este aspecto, el famoso emprendedor no parece tener muchos seguidores, puesto que a la vista está la tranquilidad con la que miles de millones de personas ceden sus datos personales, gustos y opiniones a grandes empresas, a cambio de disfrutar de unos minutos de ocio, de satisfacer su curiosidad, de intercambiar opiniones y, posiblemente, de ejercer su vanidad. Aun así, Musk ha presentado recientemente su proyecto de robot humanoide, y ha resaltado que una de sus especificaciones es que “podrás huir de él”, en alusión a la baja velocidad a la que caminará.

Por un lado, puede existir una percepción mágica de lo que es la IA, alimentada por novelas y películas de ciencia ficción, con una visión trágica en la que las máquinas toman el control de la humanidad. Por otro lado, una percepción más práctica, realista y con sensibilidad social, en la que la preocupación por el futuro de los puestos de trabajo y por la privacidad de las personas es el principal elemento. Las revoluciones tecnológicas que la humanidad ha vivido en el pasado y la que vive ahora han comportado y comportan la reducción –o incluso la desaparición– de puestos de trabajo, para crear otros de distinta naturaleza. Como Kevin Kelly sugiere, el descendiente de un jornalero de la época anterior a la revolución agraria es hoy un especialista en marketing digital, y, probablemente, su nieto tendrá una profesión que hoy no conocemos todavía. Las voces más optimistas afirman que esto seguirá ocurriendo del mismo modo, y es más que comprensible la preocupación de muchas personas, que temen perder sus puestos de trabajo sin estar preparadas para acceder a nuevas ocupaciones, ya que estas requieren unos niveles de conocimientos técnicos que ellos no poseen ni pueden alcanzar en el corto o medio plazo.

Es por ello que las empresas, al incorporar aplicaciones de IA, deben estar preparadas para responder a la preocupación que, sin duda, mostrarán buena parte de sus trabajadores. Asimismo, las instituciones educativas públicas y privadas deberán proveer a la ciudadanía de la posibilidad de estudiar y prepararse para estas nuevas profesiones del futuro, y la ciudadanía deberá estar dispuesta a seguir aprendiendo y aceptando nuevos retos.

La destrucción creativa de puestos de trabajo no representa ahora mismo una urgencia social, pero puede serlo en un futuro no muy lejano, puesto que todo parece indicar que esta revolución tenderá a acelerarse en los próximos años.

Séptimo reto: confianza

Además de la prevención y el temor acerca de la IA en general, es necesario tener presentes sus versiones particulares; es decir, las que pueden surgir en el momento en el que un cliente o usuario conoce o sospecha que está interactuando con una aplicación de IA. Cualquier sistema sustentado en aplicaciones de IA debe ofrecer el máximo nivel de confianza posible, no solamente para despejar estas dudas, sino para que resulte realmente útil y justo. Para ello, las empresas y organizaciones que utilicen estas aplicaciones deben ser capaces de ofrecer:

• Trazabilidad. Los desarrolladores de aplicaciones de IA deben poder proporcionar mecanismos de trazabilidad de los algoritmos presentes, a fin de localizar y corregir sesgos y otros aspectos no deseables, que puedan surgir en el uso de estas aplicaciones. Ya han sido explicadas las dificultades que ello conlleva y los esfuerzos de varios actores del sector para mejorarla.

• Privacidad. Los datos de los clientes y usuarios deben estar siempre protegidos, y su uso debe responder fielmente a las condiciones contractuales con las que hayan sido obtenidos. Los marcos legales según países aplican distintos grados de protección de estos datos.

• Ausencia de sesgos. Los datos usados para adiestrar a las aplicaciones de IA no deben contener sesgos, y estas aplicaciones deben ser periódicamente auditadas para detectarlos, en su caso. Asimismo, se debe estar razonablemente seguro de que se nutre a la aplicación de la cantidad, variedad y calidad de datos más exigentes.

• Ética. Es posible que la Dirección de una compañía afirme “Nosotros estamos aquí para ganar dinero” o, más políticamente correcto, “Nuestro compromiso es mantener los puestos de trabajo, de los que dependen muchas familias”. Pero, afortunadamente, cada vez más, se espera que las empresas expresen, compartan y actúen en función de valores éticos

y de justicia social.

Referencias

1. Rotman, D. “Are you ready to be a techno-optimist again?”. MIT Technology Review, 2021.

2. Autor, D. “Polanyi’s Paradox and the Shape of Employment Growth”. National Bureau of Economic Research, 2014.

3. Hill, K. “Wrongfully Accused by an Algorithm”. The New York Times, 24 de junio de 2020.

» Brown, S. “How to prepare for the AI productivity boom”. MIT Management Sloan School, 2021.

» Haenlein, M. y Kaplan, A. “Artificial intelligence and robotics: Shaking up the business world and society at large”. Journal of Business Research, 2021.

» KPMG. “Thriving in an AI World. Unlocking the value of AI across seven key industries”, 2021.

» Thomas, R. The AI Ladder. Demystifying AI Challenges. O’Reilly Media, 2019.

¿Qué es el déficit cuasifiscal y cómo nos afecta?

/0 Comentarios/en Mundo financiero y tecnológico /por ComunicaciónTranscripción de un artículo de Economipedia por considerarlo de interés

¿Qué es el déficit cuasifiscal y cómo nos afecta?

13 de octubre de 2021

A medida que los Gobiernos aplican planes de estímulo para salir de la crisis oímos que los medios de comunicación hablan de cómo se está disparando el déficit fiscal. Pero, ¿es éste el único déficit que tiene el Estado? ¡Conozcamos el déficit cuasifiscal!

En realidad, revisando y dando un paseo a través de la ciencia económica vemos que ésta nos dice que no. Pues existe otro tipo de déficit, que llamamos cuasifiscal, y que puede ser tanto o más importante que el contenido en los presupuestos.

¡Veámoslo en nuestro análisis!

¿Qué es el déficit cuasifiscal?

«El resultado que genera la actividad de los bancos centrales tiene un impacto sobre el patrimonio del Estado, ya sea para bien o para mal.»

Lo primero que debemos tener en cuenta es que el equilibrio financiero de un Estado depende de muchos otros factores, además de los ingresos y los gastos de un Gobierno. Uno de ellos son las operaciones que realiza el banco central, las cuales, también, pueden tener un impacto positivo o negativo sobre las finanzas públicas. En algunos casos, como veremos a continuación, con fuertes repercusiones sobre el conjunto de la economía.Recordemos que, hoy en día, una gran parte de los bancos centrales son públicos, lo que significa que sus pérdidas y ganancias forman parte de las cuentas consolidadas de todo Estado. En este sentido, podemos decir que tienen la misma consideración que cualquier otra empresa pública, a pesar de su carácter esencialmente financiero. Por tanto, el resultado que genera su actividad tiene un impacto sobre el patrimonio del Estado, ya sea para bien o para mal.Supongamos, por ejemplo, que un banco central compra una divisa extranjera a un precio muy alto en los mercados internacionales y, posteriormente, revende ese stock en el mercado interno a precios más bajos. Ello, sufriendo una pérdida debido a la diferencia en los tipos de cambio.En ese caso, estaríamos ante un resultado negativo que reduciría el patrimonio del banco central y, por extensión, del propio Estado. Estas pérdidas, por lo tanto, no formarían parte del déficit fiscal propiamente dicho, ya que no tienen nada que ver con los impuestos ni el gasto público, pero sí entrarían en las cuentas globales del Estado. Motivo por el que este tipo de déficit suele denominarse «déficit cuasifiscal».Naturalmente, también puede ocurrir lo contrario. Es decir, que la política monetaria genere beneficios.Supongamos que el banco central accede a un préstamo ofrecido por organismos internacionales a un tipo de interés del 3 %. Utilizando, posteriormente, ese dinero para financiar proyectos empresariales locales a un 5 %. En ese caso, la diferencia de tipos de interés sería favorable al banco central, lo cual haría crecer su patrimonio. Se trataría, en otras palabras, de un superávit cuasifiscal.Ahora bien, una vez que sabemos esto, nos preguntamos, ¿Cuál es el efecto real de estas políticas? ¿Qué repercusión puede tener el balance de un banco central sobre el déficit de un país? ¿Puede condicionar otras políticas públicas, como los gastos del Gobierno?

¡Veamos algunos ejemplos!

La experiencia dominicana

«El coste de la devolución de la deuda generada por el déficit cuasifiscal será elevado, nada menos que un 0,6 % del PIB cada año.»

Entre 2002 y 2004, el Banco Central de República Dominicana (BCRD) llevó a cabo una política muy decidida de esterilización monetaria. Es decir, una serie de operaciones de mercado dirigidas a reducir la cantidad circulante de moneda local. Ello, con el objetivo de contener su devaluación y el incremento de los precios. Para conseguirlo, uno de sus instrumentos preferidos fue la emisión de deuda, mayoritariamente en títulos a corto plazo y con tasas de interés que podían llegar hasta el 60 %. En esa decisión también influyó el rescate de algunas de las principales entidades bancarias del país, que acentuó las necesidades de recursos de las autoridades monetarias dominicanas.

La idea era sencilla: el BCRD emitía títulos de deuda por los que los inversores entregaban moneda local. Al hacerlo, las autoridades monetarias dejaban ese dinero fuera de circulación, reduciendo así la base monetaria de la economía. La ventaja de esta estrategia es que cuando esos títulos vencían, el BCRD siempre podía devolverlos con nuevas emisiones de deuda, empleando la técnica del rollover que hemos explicado en publicaciones anteriores.

De esta manera, la devolución de la deuda se podía hacer con dinero que ya estaba circulando. Gracias a ello, el dinero simplemente pasaba de unas manos a otras y no volvía a crecer el volumen total de la base monetaria.

El problema de esta política es que si bien la devolución del capital principal de estos títulos podía posponerse indefinidamente con el rollover, los intereses sí debían pagarse todos los años. De hecho, el monto total de los intereses a pagar por el BCRD llegó a generar un déficit cuasifiscal del 4 % del PIB en 2004.

Desde entonces, los Gobiernos que se han sucedido en el país caribeño han intentado diferentes estrategias para resolver el problema. En 2007 se aprobó una ley para que el Tesoro aportara recursos al BCRD y, así, reducir gradualmente su deuda. No obstante, el proyecto fracasó, pues la crisis de 2008 golpeó a la economía dominicana y llevó al Gobierno a incurrir en un grave déficit fiscal. Motivo por el que esas aportaciones de capital no llegaron a realizarse en la cuantía estimada.

En 2020, el Gobierno dominicano pactó con las autoridades monetarias una nueva estrategia. La idea es separar esa deuda del balance del BCRD, creando un fideicomiso para gestionarla. En ese periodo, por supuesto, está previsto reiniciar las transferencias de dinero desde el Tesoro, con el fin de garantizar los vencimientos de deuda que vayan teniendo lugar.

El coste de esas aportaciones del Gobierno es considerable, ya que se estiman en un 0,6 % del PIB cada año.

Argentina: Un problema de difícil solución

«La emisión de Lebac llegó a niveles tan altos, que su volumen total superaba el 100 % de la base monetaria a mediados de 2018.»

Algo similar a lo sucedido en República Dominicana ha ocurrido en Argentina, aunque este caso quizás sea más complejo de analizar.

En el año 2002, el Banco Central de la República Argentina (BCRA) intentó estabilizar la cotización del peso. Para ello, buscó reducir la base monetaria a través de la emisión de unos títulos de deuda llamados Lebac. Este instrumento se usó con intensidad entre los años 2002 y 2003, aunque en el periodo comprendido entre los años 2004 y 2016, su utilización fue bastante más puntual.

Hasta aquí tenemos un caso muy parecido al de República Dominicana.

Ante un contexto de devaluación y aumento de precios, el banco central emite deuda y retira del circuito económico el dinero que recibe por ella. De esta manera, se reduce el exceso de oferta en el mercado monetario y, al menos temporalmente, se calman los mercados. El problema es que, a partir de este punto, la historia se complica mucho más.

Como podemos observar en la gráfica superior, las Lebac se habían utilizado poco hasta 2016. Primero porque había un boom de materias primas. En este sentido, Argentina exportaba mucho más de lo que importaba, y, con ello, las reservas del BCRA no paraban de crecer. Con estos recursos, no había demasiados problemas para pagar los intereses que estos títulos exigían cada año.

En 2008 se cortó el ciclo alcista de las materias primas y, a partir de entonces, las reservas empezaron a reducirse. La inflación volvió a crecer y el peso a devaluarse, pero el Gobierno no consideró afrontar estos problemas aplicando una esterilización monetaria. En su lugar, aplicó políticas alternativas, como controles de precios y restricciones en los mercados de divisas; las cuales, en general, contaron con muy poco éxito.

El cambio de Gobierno a finales de 2015 trajo consigo un giro en la política monetaria, volviendo a dar prioridad a la acumulación de reservas y a la lucha contra la inflación. Por este motivo, el BCRA volvió a hacer un uso intenso de las Lebac, ya que entre los años 2016 y 2017 se vivió una entrada masiva de dólares en el país que, al convertirse en pesos, volvían a hacer crecer la base monetaria.

La emisión de Lebac llegó a niveles tan altos, que su volumen total superaba el 100 % de la base monetaria a mediados de 2018. La realidad es que su utilización no consiguió que Argentina volviera a registrar tasas bajas de inflación, pero no debemos olvidar que, en ello, también han influido otros factores como el déficit fiscal. En cualquier caso, es difícil estimar cuál hubiera sido el nivel de inflación si esta política no se hubiera llevado a cabo.

En 2018, el panorama internacional se oscureció. Principalmente por la caída del precio de las materias primas, pero también por la subida de tipos de interés en Estados Unidos. Todo ello redujo la entrada de divisas y propició una fuga de capitales, a la vez que provocó que el peso volviera a depreciarse, por lo que ya no había un exceso de dólares que afrontar con las Lebac.

Se decidió, entonces, ponerles fin. El motivo era muy sencillo: el coste de mantener esa deuda, con tasas de interés que llegaban a alcanzar el 57 %, y vencimientos a muy corto plazo, resultaba demasiado elevado para el Estado.

Sin embargo, la estrategia elegida fue sustituir estos títulos por otros similares, llamados Leliq.

Lo cierto es que, desde entonces, el stock de deuda del BCRA no solo no se ha reducido, sino que se ha casi triplicado desde finales de 2018. El principal motivo es que, con un déficit fiscal financiado, en parte, con emisión monetaria, los mercados tienen un exceso de pesos que se intenta absorber con estos títulos.

¿Qué podemos aprender de todo esto?

«A veces, las malas decisiones en materia de política monetaria pueden acabar potenciando los problemas que, precisamente, buscaban resolver.»

El coste acumulado derivado de los intereses de los Lebac, Leliq y otros títulos de deuda emitidos por el banco central en Argentina ha sido tan alto en los últimos años, que para afrontarlo se ha tenido que recurrir a imprimir dinero, contradiciendo así el propósito para el que fueron creados, de reducir la base monetaria.

Además, suponen un inmenso coste de oportunidad para la economía del país, ya que absorben una parte del ahorro que, de otra manera, hubiera permitido financiar el consumo y la inversión en el sector privado. Este efecto de desplazamiento de la inversión privada, llamado en economía «crowding out«, ha llegado a niveles nunca vistos en Argentina desde la crisis de 2001.

De hecho, como podemos observar en la gráfica superior, en julio de este año el sector público absorbe el 59,56 % del crédito total en la economía. Si comparamos estos números con diciembre de 2020, las cifras son aún peores, ya que del crédito nuevo generado este año, el 75,90% va dirigido a financiar al Estado.

La principal lección que podemos sacar de lo ocurrido en República Dominicana y Argentina es que las malas decisiones en materia de política monetaria pueden acabar potenciando los problemas que, precisamente, buscaban resolver. Pues no subestimemos el efecto cobra y las palabras de Thomas Sowell, en las que hacía alusión a la medición de la política por su impacto en la sociedad y no por la intencionalidad con la que fue aplicada dicha política. Pero no solo eso, sino que, también, estas decisiones podrían estrangular el crédito al sector privado, poniendo trabas a la inversión y lastrando la productividad.

Podemos decir, por tanto, que el déficit cuasifiscal, aunque contablemente esté separado del que presenta el Gobierno, puede acabar condicionando al conjunto de la economía. La razón es que si el déficit cuasifiscal es demasiado elevado y los bancos centrales comienzan a ver que sus reservas corren peligro, los Gobiernos se ven obligados a hacerse cargo del problema.

Como es natural, esto puede implicar decisiones impopulares como subir impuestos o desviar recursos de otras áreas del Estado para cubrir ese déficit.

Por ello es especialmente importante que, cuando analizamos las perspectivas económicas de un país, no solamente prestemos atención a lo que hace su Gobierno. A veces, como hemos visto en repetidas ocasiones, los errores de un banco central pueden desestabilizar la economía, incluso si el Gobierno mantiene sus cuentas en orden. De igual manera que, tantas veces, hemos oído hablar sobre la importancia de la disciplina fiscal, quizás deberíamos recordar que la disciplina monetaria es igual de importante para nuestras economías y su bienestar.

¿Por qué faltan trabajadores?